2023年の住宅ローン金利の動向

この記事では2023年の住宅ローン金利の動向を予想していきたいと思います。

世界的に新型コロナウイルスによる経済活動の自粛は終了し、コロナ前の生活に戻ってきています。一方で、ロシアがウクライナに軍事侵攻したことによる物価高、アメリカの金融緩和の出口戦略などの影響で世界の金利市場の上昇とさらなる上昇への懸念が続いています。

アメリカではインフレを抑制するための金利上昇の影響で2021年では3%未満だった30年固定金利の住宅ローンの金利が大幅に上昇しています。

2023年に入って日銀も金融緩和を抑制しつつあり、日本でもようやく金利上昇の気配が出てきています。住宅ローンも長期固定金利タイプについては徐々に上昇していく可能性が高そうです。

なお、住宅ローンの変動金利は、基本的には短期プライムレートに連動した動きをすると言われています。短期プライムレートとは、主要銀行が信頼性の高い企業に対する1年未満の期間の融資を行う際に適用する貸出金利のことを指します。

短期プライムレートは各銀行が最終決定しますが、日銀の金融政策(短期金融市場における金利の買いオペなど)の影響を大きく受けながら決定されます。住宅ローンの変動金利の金利動向を予想するためにチェックしておきたこの「短期プライムレート」ですが、実はこの数年1.475%から微動だにしていません。まったく動いていないのです。1990年ぐらいは8%を超えていた短期プライムレートですが、2000年ぐらいまでに一気に急低下し、それ以来今の水準からほとんど値動きすることなく維持されています。つまり、日本の短期金利市場は、これ以上下がる余地もなくこ2の数年経過しています。その間、住宅ローンの変動金利も当然定位安定していて、ほとんど動きがありません。

※日銀のマイナス金利の導入についてはこちらの記事でも紹介していますのでご参考ください。

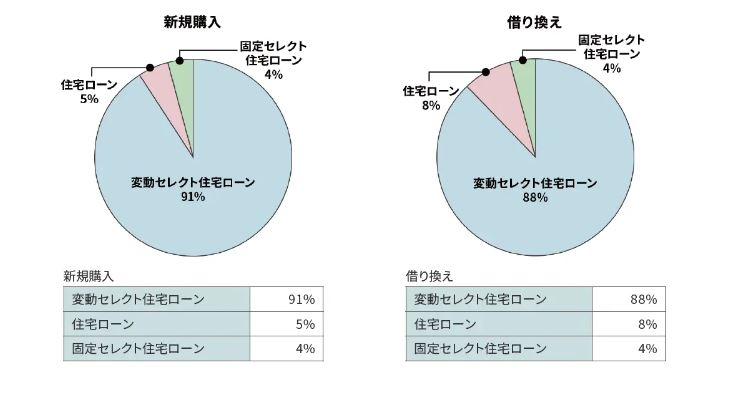

各金融機関の発表によると、新規に住宅ローンを契約する人の80-90%が変動金利を選択しており、多くの人が今後も変動金利の金利水準が急激に上がることはないと考えています。

[参考]ソニー銀行の2021年4月から2022年3月までの契約金利タイプの割合

ソニー銀行の発表では同行の住宅ローンを新規で借りる方の91%は変動金利を選択、借り換えの場合でも88%の方が変動金利を選択しており、圧倒的な人気となっています。

2023年の住宅ローン金利はどうなる?

結論として、2023年は変動金利は今の水準を維持、固定金利では超長期固定で今より若干上昇する可能性が高いと予想しています。

日銀は2023年4月に黒田総裁の任期が満了となり、植田新総裁にその役割がバトンタッチされました。市場では新総裁の元で現状の大規模な金融緩和が軌道修正されると予想する向きが多くなっています。とはいえ、今の日本の情勢的に、金利をどんどん引き上げるような環境にはなく住宅ローン金利が大きく上昇する状況は想定しにくいでしょう。

予想:2023年の住宅ローン金利・少なくとも変動金利タイプは今の水準を維持して1年経過する

参考までに低金利で人気を集めている変動金利タイプの住宅ローンの金利比較表をご紹介させていただきますので参考としてください。

変動金利比較表/

| 変動金利比較表 | |||

|---|---|---|---|

| No | 銀行名 | 変動金利 | 特徴 |

| 1 | auじぶん銀行 | 年HPご確認% (新規借り入れ・全期間引下げプラン) ※1 ※1 | がんと診断されたら住宅ローンの残債が半分になる、がん50%保障と全ての病気とケガを保障する全疾病長期入院保障※2が無料で付帯してこの低金利。低金利ネット住宅ローンの代表格。 |

| 1 | SBI新生銀行 | 年0.290%(手数料定額型) | 金利優遇キャンペーン適用時 |

| 2 | 住信SBIネット銀行(WEB申込コース) | 年0.298%~(通期引下げプラン) ※2 ※2 | インターネット専業銀行として高い人気を集める住信SBIネット銀行の住宅ローン。全疾病保障が無料で付帯。 |

| 2 | PayPay銀行 | 年0.315%(全期間引下型) | 三井住友銀行とZホールディングス(旧ヤフー)が出資する日本初のネット銀行。来店不要・ネット完結・電子契約で利便性も抜群。 ※借入総額が、物件購入価格および建築請負価格の合計額に対して90%以内のお客さまが対象です。 ※本優遇を受ける場合は、諸費用、事務手数料も自己負担となります。 |

| 3 | ソニー銀行 (変動セレクト住宅ローン) | 年0.397% | オリコン顧客満足度上位常連。無料の疾病保障も魅力。 ※2023年11月1日からのお借り入れ分について、新規購入での物件の購入価格を超えてお借り入れの場合は、金利が年0.05%上乗せになります |

| 4 | イオン銀行 | 年0.380%※4 | イオングループでの買い物がいつでも5%オフ |

| ※この表の金利は定期的に更新されるため、記事本文と更新タイミングが異なる場合があります。 | |||

※2 物件価格の80%以下で住宅ローンをお借入れの場合。審査結果によっては金利に年0.1%~年0.3%上乗せとなる場合があります、借入期間を35年超でお借り入れいただく場合は、ご利用いただく住宅ローン金利に年0.15%が上乗せとなります。

※4 物件価格の80%以内でお借入れの場合

2016年1月~2023年7月の住宅ローン金利の動向

2016年1月

2015年12月と比べて全般的に低下した住宅ローン金利。変動金利は0.6%を下回り、10年固定金利は0.8%を下回る水準まで低下。2016年1月29日に日銀がマイナス金利政策を発表。2月以降の住宅ローン金利に大きな影響を与えることになりました。

2016年2月

前月末に開催された日銀政策決定会合でマイナス金利が発表。マイナス金利政策発表が各銀行の2月の住宅ローン金利決定に間に合わなかったケースもあるが過去最低金利を提示する銀行が相次ぐ。各種報道・ニュースがマイナス金利の言葉で埋まり、住宅ローン申込み顧客が殺到する状況に。

2016年3月

2月に国債利回りはいよいよマイナス圏に突入。2月中に金利を引き下げる動きも散見されたが、住宅ローンの金利に本格的にマイナス金利の影響が表れたのが3月。当然に金利引き下げを行う銀行が大半で、10年固定金利がいよいよ0.6%を下回る時代に突入。金利低下を受けて住宅ローン申込みの件数は増加傾向に。

2016年4月

一部の銀行が10年固定金利を中心に引き上げを発表。長期金利は̠マイナス圏で推移している中での引き上げであった為、ヨーロッパのマイナス金利先行導入国のように銀行が収益性の悪化を抑える為に金利引き上げの動きをとっていると警戒心を煽るムードも。ただし、金利引き下げをしっかりと行う銀行も数多く存在し、住宅ローン金利が0.4%台の時代に突入したのは金利引き上げ報道が過熱していた4月。他にもりそな銀行が10年固定を0.5%台で提供するなど超低金利は更に進化。

2016年5月

4月を更に下回る金利を提示する銀行が相次ぐ。ネット銀行では0.5%を下回る金利を打ち出すところも現れ、など住宅ローンは変動金利・固定金利ともに大幅に低下。フラット35も8カ月連続で金利引き下げが行われ、過去最低金利を更新。

2016年6月

4月に引き上げらがちだった人気の住宅ローンである10年固定金利が再び低下に転じる。りそな銀行はWEBの借り換え限定で0.50%を再び打ち出すなど金利低下ムードは継続。フラット35はやや上昇しているが、8カ月連続で低下して過去性低金利となっていたことを考えると誤差の範囲と言える程度の上昇。

2016年7月

イギリスの国民投票でEU離脱派が勝利したことにより、世界経済の不透明さが高まったとされ、世界中の金融市場が大混乱。その流れの中で、日本国債への資金流入が続き、長期金利が過去最低を更新。住宅ローン金利も大幅に引き下げが行われた月に。フラット35も過去最低金利を更新し35年固定で初めて1%未満の水準に。りそな銀行は借り換え・WEB申込み限定の住宅ローンで10年固定・0.4%という異例の低金利を提供。

2016年8月

長期金利の低下を受けて、10年固定金利等を中心に過去最低金利を2か月連続で更新。7月にも取り上げたりそな銀行の借り換え・WEB申込み限定の住宅ローンも更に金利を引き下げて10年固定で0.35%と過去最低金利を提示。フラット35も同様に7月にはじめて1%を下回って過去最低金利を更新したばかりにも関わらず2か月連続で最低金利を更新。その他の各金融機関でも10年固定金利以上の長期固定金利を中心に過去最低金利まで引き下げる金融機関が多くを占める。変動金利は変わらず(据え置きが多い)。

2016年9月

長期金利の低下が一段落し、8月に長期金利はやや上昇。その結果を受けて、住宅ローン金利は0.05%~0.10%上昇。例えばりそな銀行の借り換え・WEB申込み限定の住宅ローンも更に金利を引き下げて10年固定で0.45%と0.1%の引き上げ、フラット35も引き上げが行われ、再び1%台へ戻る。変動金利は変わらず(据え置き)。

2016年10月

2016年9月20日、21日に追加された日銀による長期金利の0%誘導の導入が決定。しかしながら、長期金利はその後も下降しマイナス幅を拡大。変動金利~10年固定金利程度の住宅ローン金利は据え置きとする金融機関が多くを占める。一方で、20年以上の長期間の金利を固定するタイプの住宅ローン金利はやや上昇傾向に。なお、住信SBIネット銀行などは10年固定金利を引き下げるなど銀行によって金利動向に差が出る形に。

2016年11月

アメリカの大統領選挙でトランプ氏が勝利し、次期アメリカ大統領へ就任することになり、世界中の金融マーケットは大混乱。当初はトランプリスクと言われ、円高・株安が進むとの声が大勢を占めていましたが蓋を開けてみると全く逆。トランプ氏の大規模な景気刺激策による景気回復への期待が高まり、円安・株高・金利高が大きく進むことに。住宅ローン金利もやや上昇傾向の動きに。

2016年12月

トランプ次期大統領への期待感は薄まることなく、株高・金利高の動きが加速。日本への影響も大きく、長期金利(10年もの国債)もプラス圏で安定推移。残念ながら住宅ローン金利はその流れを反映してさらに上昇。一部、金利を据え置く積極的な姿勢が散見された。

2017年1月~3月

トランプ次期大統領への期待感は年明けも維持。株価も右肩上がりとまではいかないまでも高値圏を維持。一部、トランプ政権の政策を疑問視する意見なども散見されようになり、やや先行き不透明感が出始める。住宅ローン金利についても同様の動きで全体的な住宅ローン金利の動向としては横ばい傾向に。

2017年4月

3月までの動きを受けた2017年4月の住宅ローン金利は据え置き~引き上げに。一部の金融機関で住宅ローン金利の引き下げなども実施されるなど、金融機関によって動向が異なる結果に。

一方、シリア米国軍の空爆や北朝鮮問題などに注目が集まり世界的に株安・債券高に。その結果、日本の長期金利は2017年に入ってもっとも低い水準まで下落。長期金利の低下は住宅ローン検討層にとっては朗報で5月以降の住宅ローン金利の低下に期待が集まりました。

2017年5月

2017年4月の長期金利の低下を受けて4月に引き上げられた住宅ローン金利が再び低下に転じるかと思われましたが、業界全体としてはまたもや金利動向が異なる形になりました。フラット35などは金利引き下げが行われましたが、主要金融機関での金利引き上げも目立ち、「思った以上に住宅ローンの金利が低下しなかった」と月になりました。市場金利を参照する限りではもう少し低い金利の月になってもよかったのでは、というのが2017年5月の住宅ローン金利を確認した率直な感想です。

2017年6月

5月は株高・金利高で6月の住宅ローン金利は引き上げになる可能性が高い状況で1日を迎えました。案の定、大半の金融機関で10年固定金利以上の金利の引き上げが進み、フラット35も金利引き上げが行われています。一方で変動金利の引き上げは確認できず、大半の金融機関で変動金利は据え置きとなりました。そんな中で目立ったのが住信SBIネット銀行。変動金利を過去最低の年0.444%まで引き下げるキャンペーンを開始しています。

(各銀行内部での議論はわかりかねますが)2017年に入り、市場の金利動向と銀行の住宅ローン金利の動向の不一致が目立っています。1年以上続くマイナス金利政策により銀行の収益は悪化傾向にあり、悲鳴を上げている銀行もあるほどです。住宅ローンにおいても同様で、度重なる金利引き下げにより銀行の収益が悪化しており、素直に市場の動向に合わせて住宅ローン金利をコントロールせずに、収益性を考慮する銀行が多くなっている可能性が高いのではないかと考えられます。

2017年7月~12月(安定的だったのでまとめて)

北朝鮮情勢の悪化により為替・株などは一時乱高下。長期金利も一時的に影響を受けたが、北朝鮮が息切れ?すると共になにもなかったかのように元の水準に戻る。衆議院選挙で与党が圧勝したことで株高が進むが、長期金利をはじめとした金利市場への影響は限定的。

2018年1月~2月

ネット銀行が相次いで変動金利を引き下げ。固定金利は上昇傾向にあるため、「変動金利」と「固定金利」の金利差は徐々に拡大。一時、変動金利>10年固定金利という異例の状態になった住宅ローン金利は徐々に正常な状態に戻ってきていると言える。

問題は銀行の収益性。10年固定金利の指標である長期金利は上昇していないにも関わらず、銀行が提示する住宅ローン金利が上昇傾向にあるのは、銀行の収益性が危うくなってきていることを示している。今後、住宅ローン金利をどのようにコントロールしていくかは注目していかなければならない。特に「変動金利」は銀行が金利決定権を持っているので、収益を確保するために金利を一気に引き上げるような銀行が登場してもおかしくない。

2018年3月

長期金利は低下したが住宅ローンが連動してこない状況に。ヨーロッパの銀行で市場金利が上がらなくても住宅ローンの金利だけが上昇する事態があったが、ついに日本でもその傾向に。

2018年4月

2017年に入ってから上昇傾向にあった固定金利タイプ、特に主力の10年固定金利タイプの金利を数カ月ぶりに引き下げる銀行が散見し、全体的に金利低下基調。アメリカトランプ政権に貿易政策でアメリカと中国の貿易摩擦への懸念が急激に高まるも、金利市場には大きな影響無し。

2018年5月

2018年4月に引きげられた10年固定金利が再び引き上げられ、全体的に金利が上昇基調。米中貿易戦争、朝鮮半島情勢の緊迫化への懸念が薄らいでおり長期金利は若干上昇傾向に。

2018年6月

変動金利は据え置き。固定金利は引き上げ傾向。長期金利などは安定的に低い水準にあるにも関わらず住宅ローンの金利が上昇傾向にある流れは止まらず。金融機関の中で利益率重視のムードが高まっているのは金利推移を確認するだけでもわかります。

2018年7月

変動金利は据え置き。固定金利は据え置き、引き下げ、引き上げが混在し、方向性に乏しい。長期金利などは安定的に低い水準にあるにも関わらず住宅ローンの金利を引き上げに動く銀行が散見されるのは金融機関の中で利益率重視のムードが高まっている裏づけと言えそうです。地銀を中心に各種手数料の値上げなども同様です。

2018年8月

変動金利は据え置き。固定金利は据え置き、引き下げ、引き上げが混在していますが、7月末に日銀による長期金利上昇を許容という報道を受け、長期金利は0.1%を突破する動きとなっています。現在の金利水準が続くと9月は全体的に住宅ローン金利が引き上げとなりそうです。

2018年9月

長期金利の0.1%超えが基調として続いているため固定金利は引き上げとする金融機関が大半でした。一方、変動金利は据え置きとする金融機関がほとんどでした。長期上昇は落ち着いており、住宅ローン金利の上昇(と言っても歴史的な低金利であることには変わりません)にも歯止めがかかりそうです。

2018年10月

長期金利の0.1%超え、9月よりも金利が上昇傾向であったため、多くの金融機関では10年固定金利を引き上げています。10月末に実施された日銀の金融政策決定会合では金融政策の維持が決まっています。

2018年11月

米国発の株安の影響でマーケットはリスクオフの環境となり、国債が買われ長期金利が下落傾向となりました。これに伴い、住宅ローンの固定金利を引き下げる銀行が目立ちました。

2018年12月

引き続き、米国発の株安が続いており、11月末の長期金利は0.08%程度まで下落、これに伴い、ほぼ全ての銀行で住宅ローンの固定金利を引き下げています。

2019年1月

米国発の景気後退への懸念は世界同時株安を引き起こし日本の長期金利の低下に繋がっています。その影響を受けて2018年の年末には一時0%よりも金利が低い状態(マイナス金利)まで金利が低下し、12月に続いてほぼ全ての銀行で住宅ローンの固定金利を引き下げました。

2019年2月

米中貿易戦争の影響が企業業績にも影を落とし、世界同時株安を引き起こし日本の長期金利の低下に繋がっています。2019年1月の長期金利はゼロ近辺で推移していました。1月に続いてほぼ全ての銀行で住宅ローンの長期固定金利を引き下げました。

2019年3月

日米ともに株価は回復していますが、日本の長期金利はマイナスでの推移が定着し、住宅ローン金利を据え置きとする銀行が多い結果となりました。その中でフラット35の金利引き下げが目立っています。

2019年4月

米国の利上げ休止観測により日米とも長期金利が低下、日本の長期金利はマイナスでの推移が定着し、住宅ローン金利を据え置きとする銀行が大半となっています。

2019年5月

日米ともに急落した株価は回復していますが、米国利上げ休止観測により日米とも長期金利が低下で安定している状態です。日本の長期金利はマイナスでの推移が定着し、住宅ローン金利を据え置きとする銀行が大半となっています。フラット35はわずかながらの金利引き下げを行っています。

2019年6月

トランプ大統領による急な対中国への関税引き上げ方針を受け、世界的に株価が下落、安全資産の国債が買われたことで長期金利は低下しています。2019年6月はこうした長期金利の動向を反映し、超長期型の住宅ローン金利を引き下げる金融機関が大半でした。

2019年7月

米中貿易摩擦の激化、アメリカとイランの対立などを背景に、世界的に株価が下落、安全資産の国債が買われ、FRBも金利引き下げ見通しを出したことで長期金利は低下しました。。2019年7月はこうした長期金利の動向を反映し、超長期型の住宅ローン金利を引き下げる金融機関が大半でした。フラット35は過去最低金利を更新しました。

2019年8月

米中貿易摩擦、アメリカとイランの対立、米国企業の業績不安、FRBによる利下げ期待などを安全資産の国債が買われ長期金利は低位で安定していました。2019年8月はこうした長期金利の動向を反映し、10年固定は据え置き、超長期型の住宅ローン金利を引き下げる金融機関が見られました。フラット35は過去最低金利を更新しました。

2019年9月

トランプ大統領の対中制裁実施の表明を受け、株式相場が不安定化しており、米国企業の業績不安、FRBによる利下げ期待も重なり安全資産の国債が買われ長期金利は低下を続けていました。2019年9月はこうした長期金利の動向を反映し、10年固定は据え置き、超長期型の住宅ローン金利を引き下げる金融機関が見られました。フラット35は再び過去最低金利を更新しました。

2019年10月

米中貿易摩擦への懸念も一服し、株式相場が安定しているものの、FRBによる連続利下げで金利の先安感から長期金利は大きく変動しませんでした。2019年10月はこうした長期金利の動向を反映して金利を据え置きとする銀行が大半でした。その中でも住信SBIネット銀行、りそな銀行、ソニー銀行の金利引き上げが目立っています。

2019年11月

米中貿易摩擦への懸念も一服し、FRBによる連続利下げの効果もあり株式市場は安定しており、日米ともに長期金利も若干上昇しています。2019年11月はこうした変動金利や短期固定金利は引き下げる銀行が多く、超長期の固定金利は引き上げる銀行が多くなっています。

2019年12月

FRBによる3連続利下げの効果で株式市場が日米ともに好調な動きとなっており、日米ともに長期金利も若干上昇しています。2019年12月はこうした金利動向を受け、固定金利は引き上げる銀行が多くなっています。変動金利に動きは状態が続いています。

2020年1月

株式市場が日米ともに好調な動きとなっており、日米ともに長期金利も若干上昇も、住宅ローン金利は低位で安定。

2020年2月

中国武漢で発生した新型コロナウイルスによる肺炎患者の急増で世界的な株価の下落で国債が買われ、長期金利が低下傾向にあります。こうしたことから、固定金利は引き下げる銀行が多くなっています。一方、変動金利は住宅ローンの需要期ということで、1月に引き続きで歴史的な低水準の金利が維持されています。

2020年3月

新型コロナウイルスの感染者が世界に広まっていることから世界的な株価の急落が発生しており、国債が買われ、長期金利が低下。こうしたことから、固定金利は引き下げる銀行が多くなっています。一方、変動金利は住宅ローンの需要期ということで、期間限定の引下げキャンペーンが実施されており、引き続きで歴史的な低水準の金利が維持されています。

2020年4月

新型コロナウイルスショックにより資本市場で急落が発生、混乱が安全資産である国債を売る状況にもなり、長期金利は若干上昇傾向にあります。このためフラット35は金利を引き上げとなる一方で、その他の銀行は金利を据え置くケースが大半となりました。

2020年5月

新型コロナウイルスショックによるマーケットの混乱後、長期金利はゼロ%近辺での落ち着いた推移となっており、多くの金融機関、およびフラット35で金利据え置きとなっています。一方、住宅ローン最大手の三菱UFJ銀行は固定金利を引き上げており、他行との金利差が際立っています。

2020年6月

長期金利はゼロ%近辺での落ち着いた動きとなっており、多くの金融機関で金利を据え置きとしています。なお、フラット35は年0.01%の引き下げを行っています。

2020年7月

PayPay銀行(旧ジャパンネット銀行)と住信SBIネット銀行の変動金利の引き下げが目立っています。そのほかフラット35を含めた、長期固定型の金利は引き上げ傾向です。

2020年8月

長期金利に変動はない中で多くの銀行で住宅ローン金利は据え置きとなりました。フラット35は年0.01%引き上げと変動はわずかです。

2020年9月

長期金利は引き続き、0%近辺で推移しており多くの銀行で住宅ローン金利は据え置きとなりました。フラット35は年0.01%引き上げとなっています。

2020年10月

長期金利に大きな動きはありませんが、変動金利は据え置き、10年固定金利や長期固定金利を引き下げる金融機関が多くなっています。

2020年11月

アメリカの大統領選挙が混乱。アメリカの金利は変動が激しいが日本の金利は大きな動きが無く11月に突入。

2020年12月

新型コロナウイルスのワクチンに関する報道が多く株価は好調に動いていますが、長期金利にはおおきな動きはない状態で、変動金利は据え置きとするとする一方で、10年固定金利や長期固定金利は引き下げ、据え置きで判断が分かれています。

2021年1月

引き続き、長期金利には大きな変動はなく0%近辺の推移です。変動金利と10年固定金利は据え置き、長期固定金利は引き下げとする金融機関が多くなっています。

2021年2月

長期金利には大きな変動はなく0%近辺の推移してます。変動金利と10年固定金利は据え置き、長期固定金利はわずかに引き上げとする金融機関が多くなっています。住宅ローンの繁忙期であるためキャンペーンを実施する銀行が増えています。

2021年3月

新型コロナウイルスのワクチン普及を見据えて景気回復期待から米国の長期金利が上昇していることに日本の長期金利も連動し上昇しています。5年ぶりとなる高い水準まで上昇しましたが、日銀による「長短金利操作付き量的・質的金融緩和」が実施されていることを考えると、さらなる上昇は考えにくい状況です。こうした状況で、固定金利を引き上げる金融機関が大半となっています。

2021年4月

米国の長期金利は引き続き上昇傾向である一方で、日本の長期金利の上昇には歯止めがかかっていますが固定金利を引き上げる金融機関が大半となっています。変動金利は据え置きとする金融機関が大半です。住宅ローン最大手の三菱UFJ銀行は店頭での変動金利も年0.475%(ずっとうれしい金利コース)とするなど、ネット銀行に侵食されているシェアの奪還を意識しています。

フラット35取扱い最大手のARUHIがスーパーフラットの金利体系を変えており、さらに低金利になっています。

2021年5月

4月からの流れで日本の長期金利は落ち着きを取り戻し、若干下落傾向にあったため、5月は固定金利を引き下げる金融機関が大半となっています。SBI新生銀行の下げ幅が大きいことが印象的です。

2021年6月

長期金利は前月からほぼ変わらない水準で推移しており、6月の住宅ローンは10年固定金利を据え置きとする銀行が大半です。20年以上の超長期固定金利、フラット35は若干金利を引き下げています。

2021年7月

長期金利は若干低下したことで、7月の住宅ローンは固定金利を引き下げる金融機関が大半です。フラット35も若干金利を引き下げています。

2021年8月

長期金利がほぼ0%まで低下しており、固定金利を引き下げる金融機関が大半です。フラット35も若干金利を引き下げています。

固定金利ではauじぶん銀行と住宅ローン(対面)、SBI新生銀行の引下げ幅が目立っています。

2021年9月

長期金利に大きな変動がなく固定金利を据え置きとする金融機関が大半です。フラット35も金利が据え置きとなっています。

2021年10月

岸田新政権が誕生。アメリカの金利がやや上昇したこともあり若干金利が上昇する気配があるも限定的な値動き。

2021年11月

世界的なインフレ懸念から日中ともに長期金利が上昇傾向にあり、多くの金融機関で固定金利を引き上げました。

2021年12月

長期金利の上昇が一服、多くの金融機関で固定金利を据え置きとしました。フラット35も金利据え置きとなっています。

世界的なインフレ懸念から日中ともに長期金利が上昇傾向にあり、多くの金融機関で固定金利を引き上げました。

2022年1月

アメリカの長期金利が上昇傾向で、日本の長期金利もこれに連動し、上昇傾向です。

2022年2月

長期金利が6年ぶりの水準に上昇。多くの金融機関で固定金利が引き上げられました。

2022年3月

長期金利が6年ぶりの水準に上昇したことを受け、多くの金融機関で固定金利が引き上げられました。10年固定金利はマイナス金利政策導入前の水準に戻っています。(金利が上がった)

2022年4月

日銀が上限とする0.25%にまで長期金利が上昇。10年固定金利は大幅に引き上げる銀行(例;住信SBIネット銀行)、引き下げる銀行(例;ソニー銀行)、据え置きとする銀行(メガバンク)で方向性が分かれています。

2022年5月

前月に引き続き、長期金利への上昇圧力は高まるが、日銀よりる指値オペで0.25%近辺でのもみ合い。住宅ローンの金利は銀行により異なっているが、全体的には据え置きと言える。変動金利タイプは変化なし。

2022年6月

引き続き長期金利への上昇圧力は高まり、固定金利タイプの住宅ローン金利はマイナス金利政策導入時の水準まで上昇。変動金利タイプはネット銀行を中心にキャンペーンでの金利引き下げ競争が発生。

2022年7月

引き続き長期金利への上昇圧力は高まり、固定金利タイプの住宅ローン金利はマイナス金利政策導入前の水準まで上昇。変動金利タイプはネット銀行、都市銀行入り乱れて金利引き下げ競争が発生。

2022年8月

長期金利への上昇圧力が緩和され、固定金利タイプの住宅ローン金利は若干低下傾向。変動金利タイプはネット銀行、都市銀行入り乱れて、年0.30%台での金利引き下げ競争が発生中。今月ソニー銀行もこの動きに参戦。

2022年9月

固定金利タイプの住宅ローン金利は若干低下傾向。変動金利タイプはネット銀行、都市銀行入り乱れて、年0.30%台での金利引き下げ競争が発生中。

2022年10月

固定金利タイプの住宅ローン金利に若干の上昇が見られたが、一部金融機関では引き下げも。変動金利タイプはネット銀行、都市銀行入り乱れて、キャンペーンでの金利引き下げ競争が発生中。

2022年11月

固定金利タイプの住宅ローン金利が引き上げられた。変動金利タイプはネット銀行、都市銀行入り乱れて、キャンペーンでの金利引き下げ競争が発生中。

2022年12月

超長期固定金利タイプの住宅ローン金利が引き上げられた。変動金利タイプはネット銀行、都市銀行入り乱れて、キャンペーンでの金利引き下げ競争が発生中。

2023年1月

固定金利タイプの住宅ローン金利が全面的に引き上げられた。一方で変動金利タイプはネット銀行、都市銀行入り乱れて、キャンペーンでの金利引き下げ競争が発生中、SBI新生銀行、イオン銀行、住信SBIネット銀行の住宅ローン(対面)で変動金利が引き下げられた。

2023年2月

固定金利タイプの住宅ローン金利は金融機関によって対応がわかれるが、大幅に引き下げる銀行は存在せず、維持傾向。変動金利タイプも低金利での提示が続いている状態。

2023年3月

固定金利タイプの住宅ローン金利は金融機関によって対応がわかれるが、フラット35が2%の大台間近まで金利が上昇。変動金利タイプでは金利引き下げキャンペーンが3月まで実施としている銀行が多い。

2023年4月

長期金利の低下を受けて多くの金融機関では固定金利タイプの住宅ローン金利を引き下げた。また、変動金利については、住信SBIネット銀行とりそな銀行が引き下げを行った。auじぶん銀行も月途中から変動金利を引き下げるキャンペーンを開始。

2023年5月

固定金利タイプの住宅ローン金利は金融機関により動向が分かれた。また、変動金利については、auじぶん銀行が金利を引き下げ、新生銀行は借り換え限定の金利を引き下げキャンペーンを開始。

2023年6月

固定金利タイプの住宅ローン金利はほぼすべての金融機関で金利を引き下げとした。変動金利は据え置きとする銀行が多いが、auじぶん銀行、住信SBIネット銀行の低金利が目立っている。

2023年7月

固定金利タイプの住宅ローン金利はほぼすべての金融機関で金利を引き下げとした。変動金利は据え置きとする銀行が多いが、引き続きauじぶん銀行、住信SBIネット銀行の低金利が住宅ローン業界で目立っている。

住宅ローン業界の競争激化を受け、みずほ銀行が住宅ローンサービスの削減を掲げるなどのニュースも飛び込んできている。

2023年8月

日銀の金融緩和の抑制傾向の動きにより為替マーケットにも影響。長期金利タイプは上昇傾向の気配が漂う。一方で、短期金利まで金利上昇が波及するか否かは不透明な状態が続く。

2023年9月

日銀のYCC政策の修正により長期金利は上昇傾向にあり固定金利を引き上げる金融機関が大半となった。